创业公司如何进行股权划分?

关注最近总有创业公司的朋友咨询如何进行初期的股权架构划分?

能否具体到数量级给出一个解决参考方案?

诚邀各位朋友给出意见建议!

Anthony 认可

几点补充说明:

1. 早期创业公司的企业价值是很难估计的,VC们也无非根据持股比例和投入资金倒算出来几个数字而已,并不意味公司真正“值”多少钱。但是,早期公司的股份是很宝贵的,创业者要珍惜。

2. 创业公司的成长,反映在股价的升值。升值越快,融资时稀释就越少。当然,公司能很好地精打细算省钱,融资次数越少,稀释也越小。举个例子,创业初期花掉3万块钱,等于差不多1%的公司股份,到了C轮以后,3万块钱连0.000005%都不到。所以,千万不要烧钱,能不找VC,最好别去找。创业者骨头要硬!

3. 以上IPO的估值是简单化了的,没有考虑公司的收入和利润规模。

4. 创业公司的股权在上市前是不流通的,估值也讲不清楚,没有一个市场价格,给员工股份时如果用百分比,谁都 说不清这25%、15%、1%. 0.1%……到底值多少钱。给他们股数吧,不管给了500股、5000股、50000股,你可以建议人家思考:等公司上市的时候股价如果是10 元,简单一算就知道这些股份那时候大概会值多少钱。

5. 前文提到“拖个跟投VC进来是有战略考虑的一步棋子”,解释一下:

早期的VC投资和创业一样,切忌香火断了,只要公司能活着,就有希望存在。所以早期VC的一个重要任务是能把下一轮的VC引入公司。

也许你以为当你把A轮VC的钱烧光了,可以让A轮VC再砸点儿进来吧?不行,这回A轮VC再掏钱可没那么简单,VC是不能随便因为你钱用光了,再给 你一笔花去吧,那是违规的!具体地说,如果A轮是我投的,这轮的估值就是我认定的,那么B轮我就不能自己定价然后自己又放一笔钱进去。我必须找到第三方的新的领投投资人来认价,在B轮中我不能领投但可以跟投。这是VC行业的规矩,不然的话,我可以A轮定价500万,B轮翻十倍变成5000万,C轮再来十倍 成5个亿……这是“内部交易”,不代表这家公司的“市场价格”。所以,VC投资的每一轮融资,都必须由新的第三方VC来认价。

一是因为要“香火不断”,二是因为未来融资的“定价权”,所以我要在A轮的时候埋下伏笔,邀请一个VC跟着投一点儿钱,买张票跟我一起看你演戏,要是你演得不错,下场戏的票价说不定这位VC愿意来定,而我可以轻轻松松地跟投,接着看你继续表演。

上面全文来自百度文库,作者 乾龙创投创始合伙人 查立,*微博 @查立,作者拥有文章版权。

flowerface、自学成才、吃饱了犯困、单伟、pizza 等人认可

越来越多的创业者在创业初期,意识到了这个问题,这是利好的。

志趣相投的朋友们聚到一起创业,一定要杜绝平均和拖延!

创业团队的股权分配绝对不能搞平均主义。

很多时候,创始人不愿意谈论股权分配问题,这个话题不容易启齿,所以他们要么完全回避这个问题,要么只是说一些模棱两可的约定,比如“我们是平等的”、“先做事其他好商量”,或者拖延这个问题的讨论说“我们之间还有什么不好说的,以后再说吧”。

如果有 3个或3个以上的创始人,这种讨论就变得更加困难了。

创始人普遍会犯的错误是:没有在第一天就把股份的分配问题谈清楚,并写下来。股权的分配等得越久,就越难谈。随着时间的推移,每个人都会觉得自己是项目成功必不可少的功臣,关于股权分配的讨论就会变得越来越难以进行。

我的建议是,尽早进行股权分配的讨论并达成共识。 谈这个问题的理想时间是,几个人决定一起做事情之前、正式开始做事情之后。

↑收起方君祥 || 法务VC合伙人、coobo 认可

创始人层面:主要关注的是控制权。

1/67%绝对控制权(有权修改公司的章程、增资扩股)

2/51%相对控制权(对重大决策进行表决控制)

3/34%否决权(股东会的决策可以直接否决)

4/20%界定同业竞争权力(上市公司可以合并你的报表,你就上不了市了)

5/10%有权申请公司解散(超过公司10%的股东有权召开临时股东大会)

6/5%股东变动会影响上市(超过5%的股权所有权就要举牌)

7/3%拥有提案权(持有超过3%的股东有权向股东大会提交临时提案)

*注释:这里就再简单讲一下【同股不同权】的情况,一般采用投票权委托协议和一致行动人协议来约定从而实现同股不同权的效果,如果你想做AB股/双层股权架构设计,或者三层股权架构设计,就要考虑在海外上市了,不然就不用想了(具体都是什么意思,这里就不展开讲了)

单伟、Anthony 认可

接上文:

好,让我们来看看黄马克公司的“股份拼骨图”吧:

创业公司开张时应该发多少股票?这是很多创业者在成立公司时碰到的第一个现实问题。

这个问题没有标准答案,建议初创团队先发约10,000,000股。在这个基础上,经过三次融资以及团队的期权,到上市的时候,公司的总股数会达到100,000,000到150,000,000之间,如果上市时每股定价为8-10元,这家公司的市值会有 8-10个亿,只要估值超过发行价,马上直*成为人人眼红的Billion dollar公司。

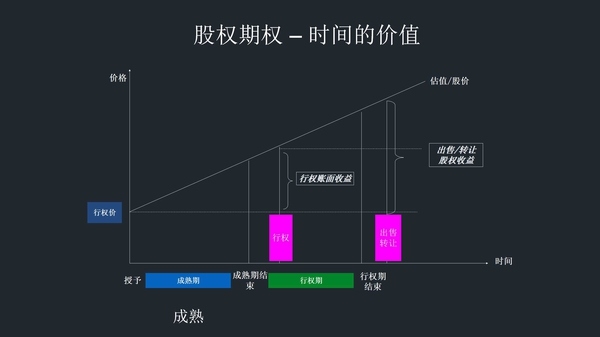

把股数定一千万股还有一个原因,就是将来给员工发期权的时候,拿出0.5%来,对一家总股数是10,000,000的公司来说就是50,000股,而对一家总股份为100,000的公司,仅仅是500股,哪一个更加吸引人?!记住,将来给员工股份,别给百分比,给股数!

股东名单 股权类型 股份 股份比例

黄马克/CEO 普通股 5,000,000 50%

刘比尔/CTO 普通股 3,000,000 30%

周赖利/COO 普通股 2,000,000 20%

—————————————————-

合计: 10,000,000 100%

黄马克的公司凭其优秀的团队和独特的Idea,获得了VC的青睐。A轮融资是以Pre money 350万美金的价格融到了250万美金,Post money即600万美金,A轮投资人要求原有股东同意发15%期权给管理团队,公司员工持股计划在A轮投资完成前实施。黄马克搞到了VC的一笔大钱,团 队还占将近60%的公司股份,运气真不错。

A轮投资前,公司员工持股计划执行后的股权结构

股东名单 股权类型 股份 股份比例

黄马克/CEO 普通股 5,000,000 42.50%

刘比尔/CTO 普通股 3,000,000 25.50%

周赖利/COO 普通股 2,000,000 17.00%

员工持股 普通股 1,7*,706 15.00%

———————————————————–

合计: 11,7*,706 100.00%

一般来说,VC会要求员工持股计划在VC投资进来之前执行,这样VC就可以减少稀释。不过不能认为这是A轮VC自私,要知道B轮VC到时候也会要求在他们进来之前再执行一次员工持股计划,这时A轮VC和创始股东将一起稀释。

员工的期权比例应该留多少?这个问题也是没有标准答案的,一般来说是5-15%。创业公司的原始股是很珍贵的,尽管它在很多人眼里并没有什么价值。

↑收起

夕夕公主 认可

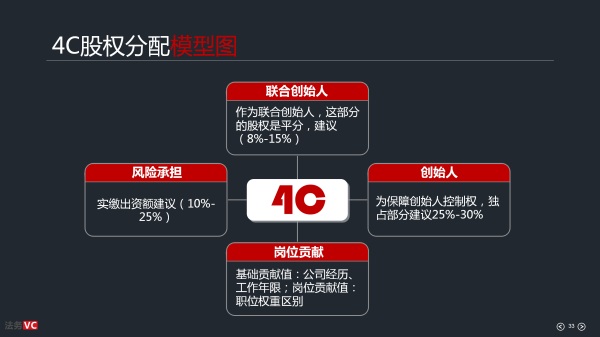

我觉得,创业企业在投资人进入之前,要对公司股权结构进行规划,公司创始人要占绝对控股,持有大于67%公司股权,另外几个联合投资人或联合创始人持公司15%左右的公司股权,另外,有15-20%的股权做为公司核心团队的股权激励池,不过这部分股权最好由公司创始人代持,分三年左右实施完成。这个股权结构能保证公司核心团队的稳定,另外,也比较容易得到投资人的认可。公司不是大学,在实际*作过程中,需要集中决策,保证公司运营决策效率和核心层的稳定。有一些创业企业的股权结构是50%:50%或者平均分配股权比例,这些股权结构都被实践证明是公司短命和内耗的根源!还有一类公司的股权结构不反映公司核心能力的结构,例如,出资人占大股份,而核心人员由于出资问题则占很少股份,这种结构很容易导致核心团队成员的分裂,罗辑思维的前身之变就是一个证明!而在技术类创业公司中,又会呈现另外一种格局,核心技术创始人,持有公司控股股权,进而掌握公司的经营,但这种公司会常常出现,总工程师当董事长,而董事长缺乏经营管理能力,最后公司在技术导向下,使公司走进了死胡同!这些教训告诉创业者们,创建公司之初,把股权结构设计好,并在核心团队达成共识,这是公司日后走向成功的必要条件之一!磨刀不误砍柴功的道理在创业企业管理中也同样适用,中国创业者一要理解和重视公司股权结构这个问题,同时也要具有契约精神,两者缺一不可!

coobo 认可

题主,你好!看到你这个问题之后,翻阅了一下相关回答,有很多大佬也有分享自己很棒的观点,非常高兴能够给到这边一点经验之谈,这也是我在知乎上和知友们分享的这个话题:人力资本时代的股权架构设计。事实上,我在考虑分享这个话题的时候。也大概回顾了一下一年多以来自己深度服务的几十家初创企业,从而总结了自己的一些心得体会。

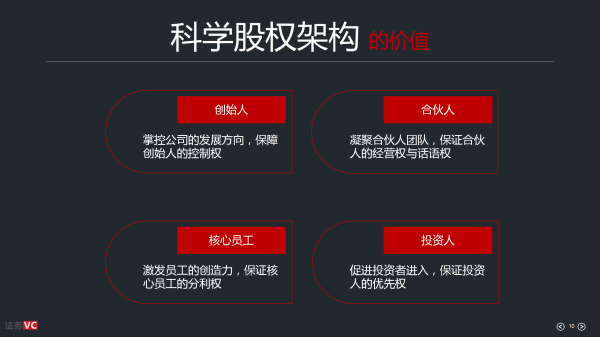

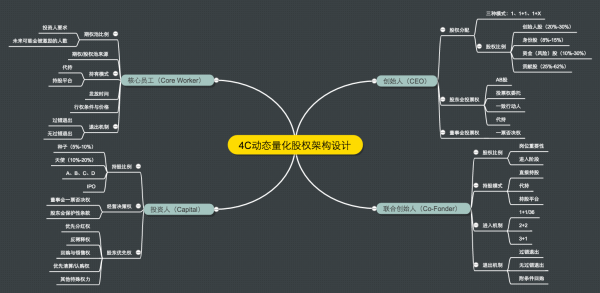

从宏观层面上,创业公司早期最为核心的四类人:创始人、合伙人、核心员工、投资人。他们都是属于公司也是早期风险的承担者和价值贡献输出者,在人力资本/互联网轻资产驱动的初创公司,早期做股权架构设计的时候基本上都是围绕着基于人力资本价值输出的高度认可。

在我看来,科学的股权架构基本上是要满足早期这核心四类人的诉求:

coobo 认可

联合创始人层面:主要关注的是话语权

朱任翔、coobo 认可

核心员工层面:预留合适的期权池

coobo 认可

投资人层面:追逐资本的优先权【告诫创始团队】

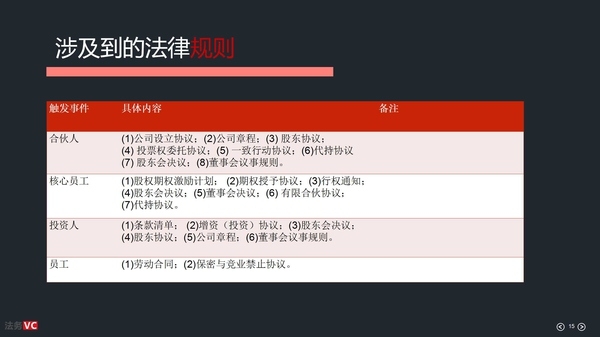

股东(合伙)协议的相关法律风险【简要提示】*注释:由于回答此问题的内容太多,这部分先点到即止!

法律文件【简要清单*不全】

以上几段回答是连载的,均来自知乎专栏:4C量化股权架构设计&法务VC,回答基本能解决题主的问题,结尾部分涉及的是具体的法律服务层面,所以比较粗描淡些。

↑收起

Anthony 认可

俺们创业者都是*骨头,不去寻求过安安稳稳的日子,却偏偏要去冲*、去拼命。创业图的是什么?是公司里的“股权”。

弟兄们教你一个字:Captable,这是一个恐怕在字典里都找不到的单词,却在创投和创业当中,无所不在、无时不用,什么意思呢?即创业公司里的“股份拼骨图”。公司成长需要不断引入资金,每次拿了投资人的钱就要给人家股份,所以“股份比例”会随着公司不断的融资和扩大而变化。

让我们来一起来玩一盘Captable的游戏…不,做一道“应用题”:以创业为起点、上市为终点,把一个创业公司成长过程中的每一次股份变化都汇总起来,看看这“股份拼骨图” 是如何发生变化的?这里面究竟隐藏着什么样的玄机。

假设1:一个创业公司从一个idea到上市要进行三次融资:

A轮:证实模式;

B轮:发展、复制模式;

C轮:形成规模,成为行业龙头,达到上市要求。

假设2:公司发展需要不断有精兵强将加入,公司要不断拿出股份给团队成员。

假设3:每一轮VC的资本进来,公司大约要稀释25-40%。

假设4:公司业绩发展好,每一轮融资的估值都是在前一轮价格的基础上往上翻番,这叫溢价,VC的术语叫作Up round;但是创业公司免不了风风雨雨出现坎坷,有时候公司的钱烧光了,业绩还没有起来,急需有人投资,这样的公司在谈判桌上没有份量,对方愿意投资,但是估值很低,甚至低于前一轮的价格,创业者别无选择,也只好认了打折价让新的投资人进来,这种情况叫Down round,有点“*卖”的意思。

↑收起浏览 123717 | 提问 92

知投送你

知投送你