股权众筹平台盈利点主要有6大点:

融资顾问费:这是股权众筹平台最常见的一种盈利模式。如果项目融资成功,股权众筹平台会向融资者收取一定比例的成交费,或称为佣金、融资顾问费,通常是融资总额的 3%-10%,有些特殊项目的融资顾问费甚至高达 30%。

跟投管理费:该费用是指股权众筹平台因为采用专业领投人进行领投,需要开展严格的项目筛选、尽调、专业的项目法律文本签署及完善的投后管理服务,对跟投者收取的一部分跟投管理费,用于奖励领投人及用于股权众筹平台运营。

投资收益分成:平台提取跟投人最终投资收益的10%-20%作为分成,部分分给领投方,部分用于平台运营及相应奖励。

股权回报:有的股权众筹平台除收取融资顾问费以外,还要求获得融资项目的部分股权(或者仅仅要股权),这种收费方式类似于一种投资行为。

广告收费:部分股权众筹平台有一定的网站流量之后,衍生出网盟广告商业模式。

增值服务费:如果众筹平台只做项目和投资人之间的资金配对,而没有相关的衍生服务,就难以展示平台特色,进而难以吸引优秀项目,这就促使越来越多的股权众筹平台开始提供相关增值服务,并收取相应费用。

下附两幅图

股权众筹作为最新的一种融资方式和融资渠道,通过运用互联网技术与金融相融合,大大降低了初创企业的融资成本,提高了融资效率。股权众筹与天使、VC、PE、公募和传统融资途径银行、二级市场等形成了一个完整的融资链条,尤其为早期的创业企业提供了新的融资渠道。

“领投+跟投”成为股权众筹主要商业模式

股权众筹的商业模式主要有两种合投和领投+跟投(Syndicate)。合投和“Syndicate”模式的主要区别在于对投资者的分类,合投中,每个投资人是平等的,而“Syndicate”模式下,投资者有了级别的划分在“Syndicate模式”中, Angel贡献了自己的投资机会和聪明才智,并且负责管理基金,认购了大部分融资金额,承担了大多数风险,并且帮助创业公司增值,因此Angel获得了额外收益。这类模式与传统VC投资模式类似。

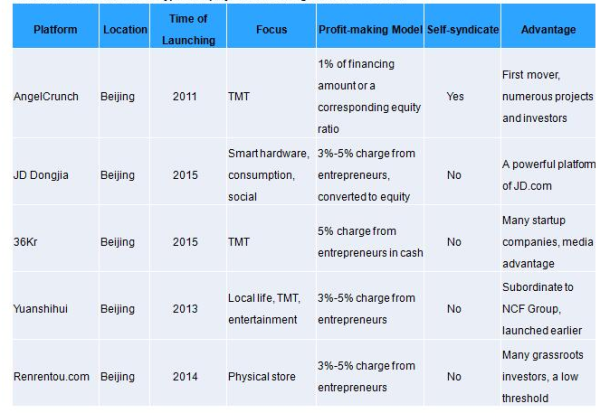

国内股权众筹目前多采用“领投+跟投”的商业模式,也可以成为Syndicates模式,我们针对各家平台众筹商业模式进行整理,以下为总结归纳的*作流程图。

国内股权众筹平台获利比较单一,交易手续费是主要盈利点

国内股权众筹平台商业模式主要有三种模式进行获利:交易手续费、增值服务费和代管收益费。交易手续费是只要项目在众筹平台上融资成功,平台则按成功融资额的一定比例收取交易费用,项目融资不成功则不收费,这是诸多股权众筹平台的主要盈利点;项目在股权众筹平台融资时,平台提供合同、文书、法律、财务等方面的指导和服务工作,针对这部分付出,平台可酌情收取一定的增值服务费用;代管收益费是有的股权众筹平台往往代替投资人对被投项目实施投后管理,通常是投资人收益的一定比例,这种模式目前在国内还较少。其实很多股权众筹平台采用“以股抵费”来进行收费,即通过将交易手续费折合成创业公司的股权,将平台的利益与创业项目的利益绑在一起,一方面可以减轻创业公司的财务压力,另一方面为平台上的项目增信,后期还可获得成功创业项目的额外股权收益。

来点比较悲观的。分享自李刚强同学。

1、 目前股权众筹平台的现状

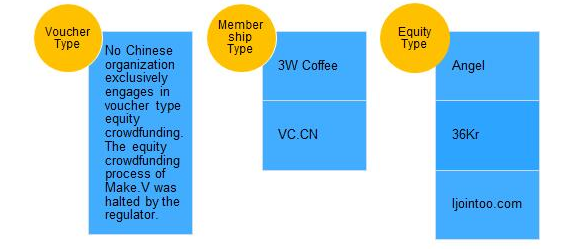

从市场来看,股权众筹平台大体分为几大类:

一是有爹的众筹平台,如京东金融、蚂蚁达客、360众筹、百度百众、苏宁众筹,36kr也大体可以算做此类;这类股权众筹平台的优势在于拥有巨大的投资人流量来源,故而募集速度快。

二是创业的平台,比较有影响力的包括天使汇、天使客、智金汇、大家投、云筹等大多数网站。

二、 股权众筹平台的本质错误是将高风险的资产,匹配给了低风险承受能力的人

2014年、2015年我对这个行业做了一些研究,我认为中国这个行业完全的走偏了,最后一定是走不通。

导致股权众筹平台在国内走不通的本质原因在于,将高风险的资产卖给了低风险承受能力的人。

三、为什么说股权众筹是高风险的资产?

● 首先,天使投资项目具有失败率高的天然本质

众所周知,天使投资的成功率是10:90,甚至1:99。从2015年10月到现在,因为做要找B轮后的股权转让卖家,拜访了大量天使投资机构,事实上大多数天使机构手中到B轮的项目数量也十分少,就更别说后续的上市和并购了。

● 股权众筹项目多数是被筛选后不投的项目

股权众筹平台的项目绝大部分是天使类项目。投资行业的人大多都知道,这些天使类项目普遍是在见过了大量机构投资人,且得不到机构天使或知名个人天使的投资后,迫不得已才选择股权众筹平台融资,这个比例个人认为不低于90%。

我跟京东、云筹、天使汇、36氪等平台的大量投资经理、总监和合伙人沟通,在他们看来,获得优质项目的难度非常大,甚至某种意义上是在求投资机构给他们项目。

为什么会出现这种情况?原因很简单,在FA这么发达的市场,好的项目不缺投资人,很快就能线下搞定融资,不需要到众筹平台麻烦一圈;普遍情况下,众筹平台是项目融不到资的最后选择。

机构天使投资的项目风险尚且如此之高,而那些被机构天使放弃的项目,其成功概率有多高可想而知。

三、为什么股权众筹投资人是低风险承受能力的人?

做金融的都知道,高收益对应高风险。当有人跟你说一个项目投资收益高,而风险又很低时,十有*都是骗人的。

股权众筹平台的投资人,比P2P和固定收益的人群风险承受能力高,但一定比投股权、投天使项目的投资人风险承受能力低。

首先是个人资产规模有限。

其次是项目判断能力相对弱。

第三是过往经历以投资固定收益为主,很少涉及股权投资,被媒体上股权投资的神话迷惑,对未来收益预期太高,对风险的评估太乐观,且还抱有平台兜底的幻想。很多投资人还抱有平台能偿还本金的想法。这些都说明,实际上投资人还很不成熟。

四、 现有股权众筹平台终将陷入恶性循环

作为一个金融平台,其长期发展的核心是为投资人持续的赚钱。只有当投资人跟着平台赚了钱,才会在平台投资更多钱。而当投资人在平台亏了钱时,且持续的亏钱时,对平台的不信任就会不断挤压,从而进入恶性循环阶段。股权众筹平台,在目前看来,几乎还没有为投资人赚钱的案例,即使赚钱,也是十分个别的项目,当投资人在平台长期投入,却始终看不到回报时;且随着时间推移,越来越多项目暴露出或倒闭、或亏损、或跑路的消息时,投资人的怒气找不到发泄的对象,自然只会找平台的责任。而这种恶性循环一旦形成,扭转的成本就太高太高了。

这篇是某媒体转过来的。作者对于众筹的悲观,我们打来开看,其实并不是对众筹本身,而是不相信普通中产(文中作者提到几百万资产,几十万用来投资这种体量,在中国应该是中产无疑)有能力、有资格、有必要参与股权投资。作者还认为众筹平台上的项目质量都不高,认为众筹是“将高风险的资产,匹配给了低风险承受能力的人”。

这种观点,在当前有一定的道理,不能完全否认。但是随着时间的推移,平台将走向专业化,在项目筛选、风控方面能力会不断提升,有的平台也走出了垂直细分的行业。其次,投资人教育会使得投资人素质提升。再次,中产阶级通过合理资产配置,还是有可能在股权投资中参与的,比如你有500万金融资产,400万银行固收,50万保险,50万股权投资或者二级市场炒股票。这样,系统风险是不是可以承受的?

文中的观点,我认为太过于强烈,窃以为随着时间推移,情况会改变的。

楼上朋友们说的挺对。

平台方由于撮合了交易,客观上起到了中介和服务作用,一般会收取一部分交易佣金。按现在市场的情况,大约是融资额5-10%吧,具体视项目情况而定。很多朋友把这个叫做前端费用。这个费用一般是从投资款里扣除的。

还有一块后端费用。项目推出的时候,投资人如果获得超额收益,可以分给平台方。具体分配的比例,可以在投资协议里约定。

现在众筹平台众多,对于这两部分的收益,取向也不太一致。有的平台只收前端,有的前后都收。

还有少数的平台,会在个别项目上,向投资人收取募集费。这种比较少见。

整体上说,平台在单个项目上的收益是不高的,百分之几的收益很难覆盖成本。那么,平台的商业模式是什么?我认为主要是通过走量,通过互联网化的方式,不断降低运营的成本,将项目股权众筹的流程标准化,形成规模效应后才能实现盈利。

浏览 123717 | 提问 92

知投送你

知投送你